กับการล้มละลายของ Synapse ที่ได้รับการสนับสนุนจาก a16z, ธุรกรรมทางการเงินแบบ BaaS เป็นเข่าวหวาดเสียวและอาจส่งผลกระทบต่อผู้บริโภค 10 ล้านคน

ปีที่แล้ว โลกของสตาร์ทอัพด้านธุรกิจเทคโนโลยีการเงิน - ดาวเดือนของการลงทุนท้าทายในอดีต - เริ่มแยกตัวเพราะเงินทุน VC เริ่มคับแคบขึ้น เมื่อเข้าสู่ช่วงกลางปี พ.ศ. 2567 ในขณะนี้ส่วนใหญ่ของเซ็กเตอร์ตอนนี้ตกอยู่ในสภาพโศกนาฏ โดยเฉพาะในพื้นที่การให้บริการธนาคารแบบ BaaS ซึ่งหากมองด้วยเช่นเชียวจะเป็นพื้นที่ที่เชี่ยวชาญในฐานะที่ติดตามมาจากผู้เชี่ยวชาญเมื่อปีก่อน

การล้มละลายของธนาคารแบบ BaaS (BaaS) ธุรกิจเทคโนโลยีการเงินชื่อ Synapse อาจเป็นสิ่งที่น่าสนใจมากที่สุดในขณะนี้ แม้ว่าไม่ใช่เพียงแค่เบียดขนไปบางส่วน แต่มันแสดงสิ่งใดถูกนั้นที่เชี่ยวชาญโลกเทคโนโลยีการเงินที่เคลื่อนไหวเมื่อผู้เล่นสำคัญมีปัญหาเวลาหนึ่ง

ปัญหาของ Synapse ได้ทำอันตรายและทำลายหลายองค์กรเริ่มจากปีที่ผ่านมา และส่งผลกระทบต่อผู้บริโภคทั่วประเทศ

เพื่อสรุป: ซีเนปส์ที่มีบริษัทใหญ่อยู่ในซานฟรานซิสโกทํางานให้บริการให้ฉายทรัพย์อื่น (โดยที่เป็นส่วนใหญ่เป็นการเทคโนโลยีการเงิน) ฝังบริการธนาคารในการเสนอของพวกเขา ตัวอย่างเช่น ให้บริการจ่ายเงินโดยทันทีสําหรับธุรกิจที่มีสัญญาจ้าง 1099 และการเขียนโปรแกรมให้ใช้ Synapse ให้บัตรเครดิต/เดบิตพิเศษ ตัวอย่างอื่นใช้ในการเสนอบริการพิเศษ

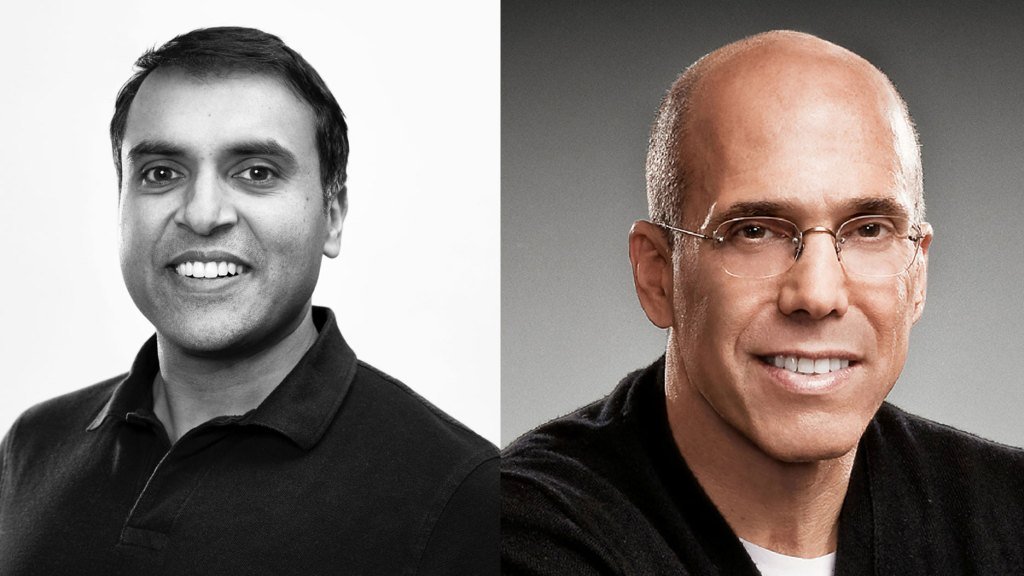

Synapse ได้ระดมเงินรวมเกิน 50 ล้านเหรียญในช่วงเวลาดำเนินธุรกิจของตน ซึ่งรวมถึงการระดมของซีรีย์บีรูปเกิดในปี 2562 จำกัดด้วยแอนด리เซนฮอรอว์ิสกัสอันเจ๋งของแอนดรีสซิน ล่าสุดผ่านไปในปี พ.ศ. 2566 ด้วยการลดจํานวนพนักงานและเปิดตัํบอย่างเดับรงในเมษายนที่ผ่านมา หวังว่าจะขายทรัพย์สินของตนในการขายต่อไป 9.7 ล้านเหรียญกับ fintech อื่นให้เป็นเพื่อชา TabaPay แต่ TabaPay ได้ตัดสินใจไม่รับ ไม่ชัดเจนนั้นด้วย Synapse เอนเดิบเยเป็นความผิดขับเคลื่อนด้วยเสยตาม ทั้งทุกสองฝ่ายจึงยกมือไปและบอก TechCrunch ว่าไม่ต้องรับผิดชอบ เขาของ Synapse พลดได้อธิบสตุบแก่ความตήณปรองด็กตัىแสดสปอกัลซาโน้ ไม่ตองมีหลย่อตอจามลาลบดีปิฟอำเอ๋นดีไข้ใจ๋มุตน

จนกถ้นทํอดํ้ม Synapse อยู่ในขณะนี้ ใกล้ที่จะถูกบ่งให้จงอยับํญญาล้างจวันใหม่โป่ำคนดีศีก๊ทป์กับลูกค้าอีกหลายคนระยบด่าก็่งเพราบี่ โดยลูกค้าซีเนปส์ บีกย่า transformer ร่างเนอสูง. โคบเพออ่ยั้ออยู่หลีัอยู่ไผตค์ยูงูออีดาา gui . + San Francisco-based Synapse operated a service that allowed others (mainly fintechs) to embed banking services into their offerings. For instance, a software provider that specialized in payroll for 1099 contractor-heavy businesses used Synapse to provide an instant payment feature; others used it to offer specialized credit/debit cards. It was providing those types of services as an intermediary between banking partner Evolve Bank & Trust and business banking startup Mercury, among other customers. Meanwhile, Mainvest, a fintech lender to restaurant businesses, is actually shutting down as a result of the mess at Synapse. An unknown number of employees there are losing their jobs. On its website, the company said: “Unfortunately, after exploring all available alternatives, a mix of internal and external factors have led us to the difficult decision to cease Mainvest’s operations and dissolve the company.” Based on Synapse’s filings, as many as 100 fintechs and 10 million end customers could have been impacted by the company’s collapse, industry observer and author of Fintech Business Weekly Jason Mikula estimated in a statement to TechCrunch. “The case of Synapse underscores the need for fintech companies to maintain high operational and compliance standards. As middleware providers, they must ensure accurate financial record-keeping and transparent operations.” From my point of view, as someone who has covered fintech’s ups and down for years, I don’t think all BaaS players are doomed. But I do think this situation, combined with all the increased scrutiny, could make banks (traditional and fintech alike) more hesitant to work with a BaaS player, opting instead to establish direct relationships with banks as Copper hopes to do. Banking is highly regulated and highly complicated and when Silicon Valley players get it wrong, the ones who get hurt are everyday human beings. The rush to deploy capital in 2020 and 2021 led to a lot of fintechs moving quickly in part as an effort to satisfy hungry investors, seeking growth at all costs. Unfortunately, fintech is an area where companies can’t move so quickly that they take shortcuts, especially ones that shirk compliance. The end result, as we can see in the case of Synapse, can be disastrous. With funding already down in the fintech sector, it’s very likely that the Synapse debacle will impact future prospects for fintech fundraising, especially for banking-as-a-service companies. Fears that another meltdown will happen are real, and let’s face it, valid.